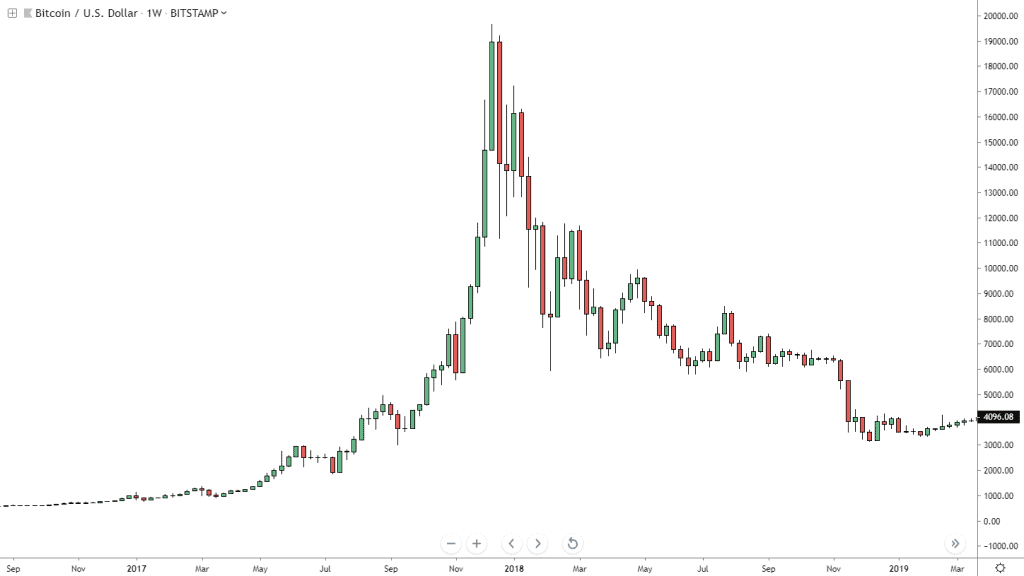

Vi har akkurat lagt bak oss et svært urolig og turbulent år for Bitcoin og hele kryptovalutamarkedet. I 2017 var vi vitne til at prisen på Bitcoin steg fra $700 til nesten $20,000, mens i 2018 kollapset kursen ned til rett over $3,000. Fra topp til bunn representerer dette et fall på nesten 85%. Dersom vi tar en titt på andre kryptovalutaer som Ethereum, Bitcoin Cash eller IOTA, ser vi at disse har falt enda mer regnet fra den høyeste kursnoteringen i 2018.

Mange nordmenn sitter nå med enten realiserte eller urealiserte tap og lurer på hvordan dette skal føres i Skattemeldingen, og om de har rett til å kreve fradrag på skatten. I denne artikkelen forklarer vi hvordan tap på Bitcoin og annen kryptovaluta skal rapporteres til Skatteetaten slik at du kan kreve penger tilbake på skatten for inntektsåret 2018.

Først er det viktig å ha en grunnleggende forståelse for reglene som gjelder skatt og beregning av realisert gevinst og tap for kryptovaluta. I guiden Hvordan beregne skatt på Bitcoin og kryptovaluta går vi mer i detalj rundt dette, og vil derfor kun oppsummere kort det relevante regelverket i denne artikkelen.

Definisjon av kryptovaluta

Etter interessen for Bitcoin og kryptovaluta begynte å vokse, og antallet personer som gjorde kjøp og salg med Bitcoin økte veldig, begynte spørsmål å dukke opp rundt hvordan kryptovaluta faktisk skal klassifiseres med tanke på beskatning. Ironisk nok er kanskje det viktigste spørsmålet hvorvidt Bitcoin og andre kryptovalutaer skal klassifiseres som en valuta eller en annen form for eiendel i forhold til skatt. I denne saken er Skatteetaten er ganske klar i sine uttalelser om at Bitcoin og kryptovaluta skal klassifiseres som et formuesobjekt.

Skatterettslig likestilles ikke virtuell valuta med en ordinær valuta, da denne ikke er utstedt av eller garantert for av en nasjonal sentralbank. Virtuell valuta er et formuesobjekt og omfattes av de alminnelige reglene for inntekts- og formuesbeskatning.

– Skatteetaten

Konsekvensen av at Bitcoin og andre kryptovalutaer klassifiseres som formuesobjekter betyr at det skal betales kapitalskatt på gevinst, mens for tap vil det derfor gis skattefradrag. For skatteåret 2018 var satsen for kapitalskatt 24%, mens for 2019 er den redusert til 23%. I praksis betyr dette at har du netto realisert gevinst skal du betale 23% skatt av beløpet for skatteåret 2019, men har du derimot netto realisert tap vil du kunne kreve skattefradrag som tilsvarer 23% av tapet.

Hvordan beregne gevinst og tap

Mange lurer sannsynligvis på hvordan de skal beregne realisert gevinst og tap. Utgangspunktet for dette er å sammenligne inngangs- og utgangsverdien for det som er kjøpt og solgt. Som et eksempel kan vi anta at du har kjøpt 1 bitcoin for 150 000 kr i 2017, og at du solgte den samme bitcoinen for 50 000 kr i 2018. Da har du et realisert tap på 100 000 kr dersom vi ser bort i fra eventuelle gebyrer. Du vil derfor kunne føre 100 000 kr som realisert tap i Skattemeldingen og redusere skatten med hele 23 000 kr (23% av 100 000 kr).

Eksemplet over er relativt enkelt da vi antok du kun har kjøpt og solgt Bitcoin ved en anledning hver. Mange personer har derimot både kjøpt Bitcoin for norske kroner flere ganger, og også gjort handler med andre kryptovalutaer på markedsplasser som Binance eller Poloniex. I denne situasjonen vil det være vesentlig mer komplisert å beregne gevinst og tap da vi må holde kontroll på inngangs- og utgangsverdien for hver transaksjon som er gjort – helt fra første transaksjon som kanskje fant sted mange år tidligere.

Kjøp og salg av andre kryptovalutaer

I forhold til beskatning skilles det ikke mellom salg av kryptovaluta mot en annen kryptovaluta (veksling, trading) eller mot norske kroner. Hver gang det foregår en transaksjon hvor du selger en kryptovaluta skal utgangsverdien for den valutaen som selges beregnes. Realisert gevinst eller tap finner man deretter som utgangsverdi fratrukket inngangsverdi i norske kroner.

Vi har skrevet en veldig grundig og gjennomgående veiledning til skatteregler med praktiske eksempler tidligere. I Kapittel 2 går vi og mer i dybden på skattereglene rundt veksling og trading av kryptovaluta forklart med eksempler.

Det regnes som skattemessig realisasjon når du selger en virtuell valuta mot oppgjør i en annen virtuell valuta. Gevinst/tap skal beregnes ved å fastsette den virtuelle valutaenes verdi i norske kroner på transaksjonstidspunktet.

– Skatteetaten

FIFO og LIFO

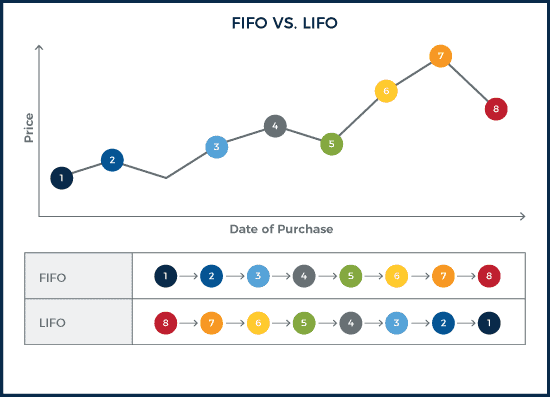

For å beregne inngangsverdien når du selger en kryptovaluta er det primært to beregningsmetoder som benyttes. FIFO (“First In First Out”) er den mest brukte beregningsmetoden, og som navnet antyder går metoden ut på å selge det som ble kjøpt først. Vi selger med andre ord de eldste coinsa først. LIFO (“Last In First Out”) er den andre metoden og går ut på at vi selger det som ble kjøpt inn sist. Vi selger med andre ord de sist anskaffede coinsa først. Hvilken metode du velger å benytte er opp til deg, og vil potensielt kunne ha svært stor betydning for det du enten må betale i skatt eller kan kreve skattefradrag for.

Figuren under er en grafisk forklaring på forskjellen mellom FIFO- og LIFO-beregningsmetode.

Urealisert gevinst og tap

Det er viktig å merke seg at det kun er transaksjoner utført til og med 2018 som skal tas med i betraktning i Skattemeldingen for 2018. Har du for eksempel kjøpt Bitcoin i 2017, men ikke solgt noe av beholdningen i løpet av 2018, har du derfor ikke krav på skattefradrag for dette året. Da har du mulighet til å selge beholdningen i løpet av 2019 og så føre dette som realisert tap i Skattemeldingen først neste år.

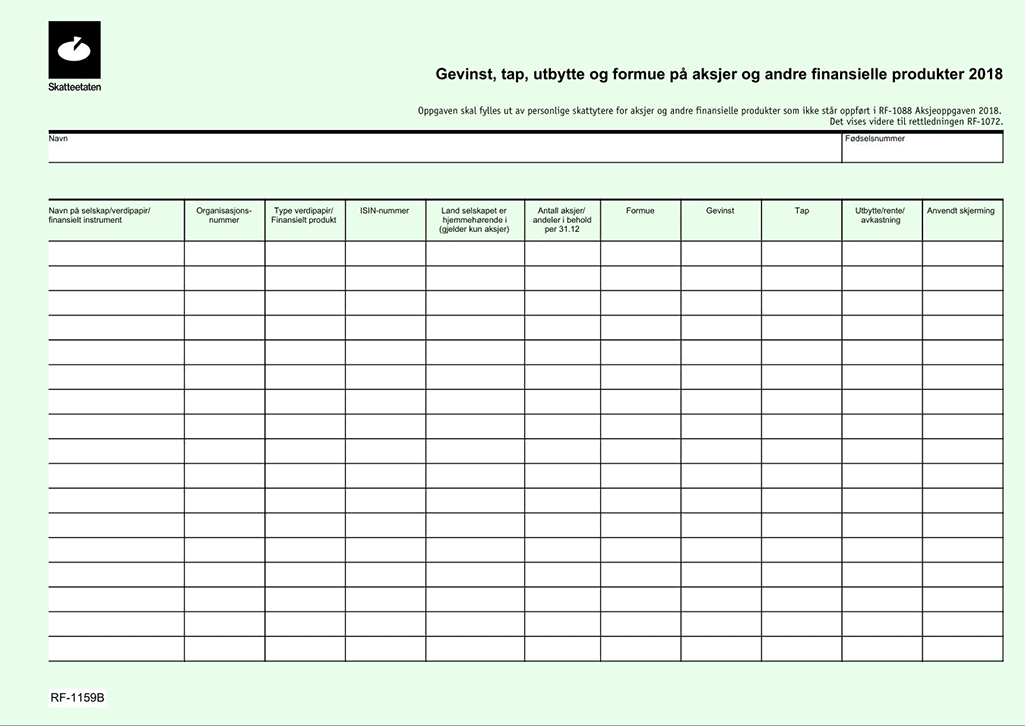

Slik rapporterer du tallene i Skattemeldingen (RF-1159)

Når du har fullført beregningene forklart over må du rapportere tallene inn i Skattemeldingen som leveres hvert år. Alle tall som gjelder kryptovaluta skal føres i skjema RF-1159 fra og med skatteåret 2018. I dette skjemaet må du fylle ut hva du har hatt av realisert gevinst og tap for hver kryptovaluta du har gjort transaksjoner med i løpet av året, samt den totale beholdningen ved utgangen av året. Skjemaet er vist under.

Å gjennomføre alle skatteberegninger og fylle ut skjema RF-1159 kan både være en svært komplisert og tidkrevende prosess om du har gjort mange transaksjoner i løpet av året. De fleste velger derfor å benytte seg av en nettjeneste som Coinpanda for å gjøre beregningen og rapporteringen automatisk og smertefri.

Det eneste du trenger å gjøre er å importere dine transaksjoner til nettjenesten, som enten gjøres med import av CSV-fil eller ved å koble til din markedsplass (børs) med API-kobling. Til slutt kan du laste ned ferdig utfylt skjema RF-1159 som du kan levere med Skattemeldingen.

Oppsummering

Vi har i denne artikkelen gått igjennom regelverket rundt skatt og beregning av realisert gevinst og tap, og hvordan tallene skal rapporteres i Skattemeldingen sammen med skjema RF-1159. Dersom du har hatt netto realisert tap i løpet av året kan du kreve skattefradrag for beløpet, mens du må betale ekstra skatt dersom du har hatt netto realisert gevinst. For skatteåret 2018 er kapitalskattsatsen 24%, og for skatteåret 2019 er den redusert til 23%.

Har du fortsatt flere spørsmål rundt beregning av skatt og Bitcoin kan du sende oss e-post her, eller kontakte oss direkte på Facebook.